Befektetési hírlevél 2023 július

Befektetési Hírlevél - 2023. július

Nyaralás helyett masszív rali

Egyelőre semmiképpen nem a tipikus nyári pangást lehetett látni a tőkepiacokon, pedig a június-július-augusztus jellemzően alacsony forgalom melletti oldalazással telik a lanyha befektetői érdeklődés miatt. Ezzel szemben a részvénypiacok kiválóan teljesítettek a nyár első hónapjában, köszönhetően elsősorban az amerikai részvénypiac iránymutatásának.

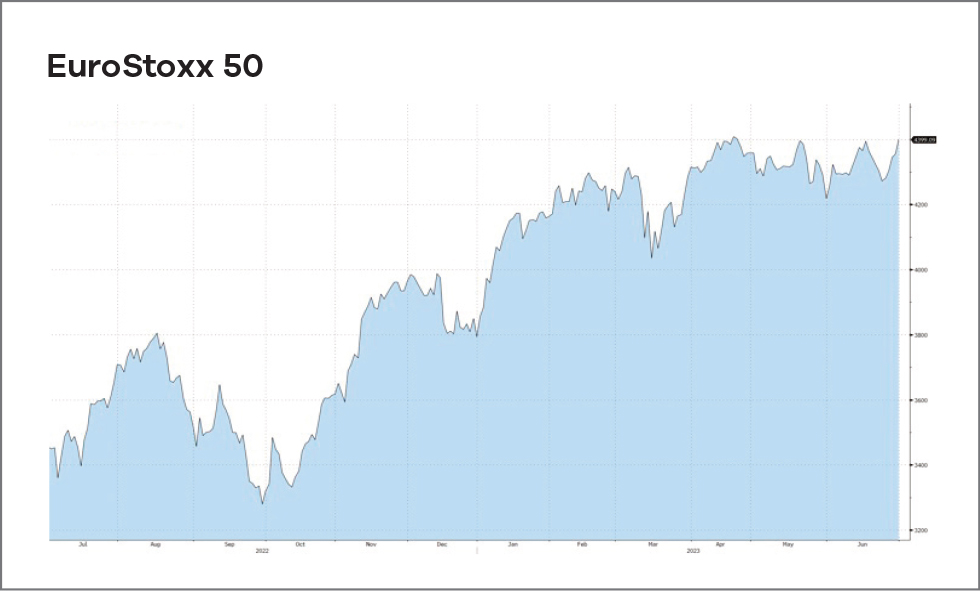

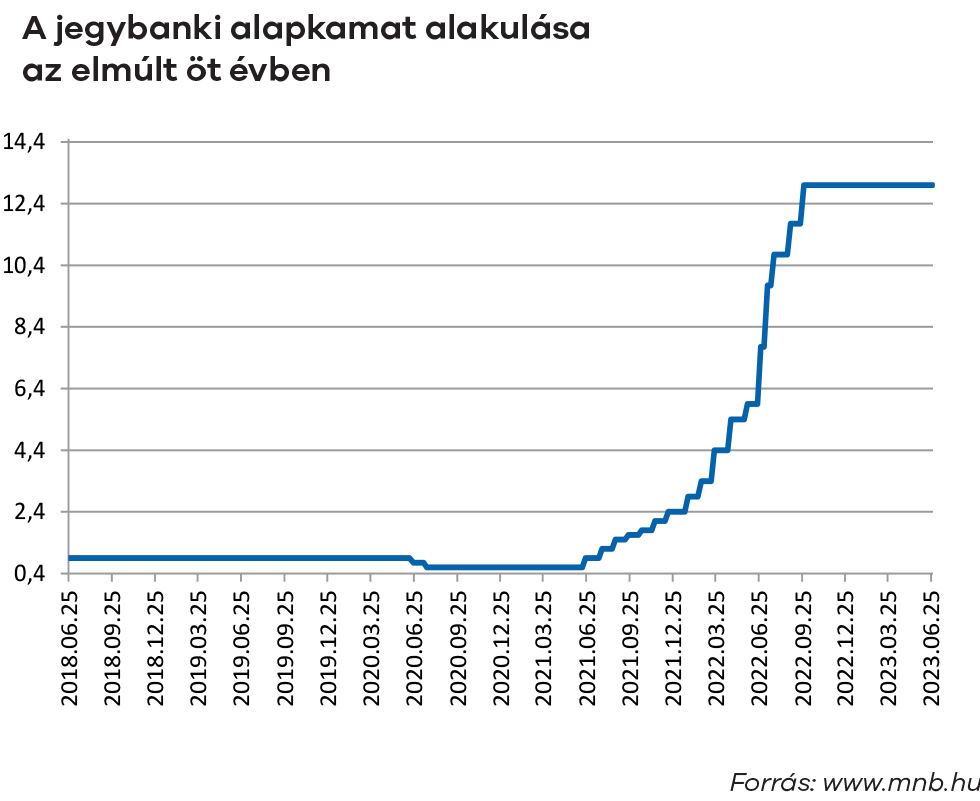

A jó teljesítmény mögött meghúzódó okok boncolgatása inkább csak fejvakarásra adhat okot, hiszen, ha a makrogazdasági adatok alakulásával kellene megmagyarázni az emelkedést, meglehetősen nehéz dolgunk volna. Azok ugyanis nem alakultak jól semerre; legalábbis, ha a konjunktúra-indikátorokat nézzük. Bár tény, hogy az inflációs hullám levonulóban van világszerte és inkább kedvező meglepetéseket okozott annak alakulása, örömre igazából sehol sincsen ok. A jegybankok továbbra is inkább még kisebb-nagyobb emelések irányába kommunikálnak – bár tény, hogy az amerikai jegybank már látja a kamatemelési ciklus végét a nem túl távoli jövőben. Viszont a gazdasági aktivitást mérő mutatószámok szinte mindegyike globálisan is lassulást jelez a következő hónapokra. Olyannyira így van ez, hogy az eurozóna összességében ismét a recesszió határán billeg. Ha csak a tőzsdeindexeket néznénk, nem biztos, hogy erre következtetnénk, hiszen mindeközben például a német tőzsde új történelmi csúcsára szökött a hónapban.

Fontos azonban szem előtt tartani, hogy a tőzsde mindig is a jövőbeni folyamatok egyfajta diszkontálási mechanizmusa, tehát ez alapján a következő 1-2 évben várható gazdasági folyamatokkal kapcsolatban kifejezetten optimisták lehetünk, legalábbis a befektetők azok. Azt azért érdemes megemlíteni, hogy a világgazdasági folyamatokban egyre inkább jelentős szerepet betöltő Kína gazdasága egyértelműen a lefulladás jeleit mutatja a tavalyi nagy felfutás után. Ráadásul erősödni látszik a gazdasági rivalizálás Amerika és Kína között, miután az USA elnöke júniusban igen jelentős technológiai exportkorlátozásokat vetett ki a félvezető-gyártó szektorban különösen a félvezetőket gyártó gépsorokkal kapcsolatban. Erre válaszul Kína a csipgyártáshoz nélkülözhetetlen ritkaföld-fémek exportkorlátozásának belengetésével vágott vissza. Érdemes még megemlíteni a nagyobb gazdaságok között az Egyesült Királyságot, ahol egyértelműen a Brexit-et nyögi még mindig a gazdaság. A fejlett gazdaságok között egyedül maradt az ország, ahol még mindig emelkedik az infláció mértéke, ezzel nem kis fejfájást okozva az angol jegybanknak. Látható tehát, hogy az uniós gazdasági integráció feladását egyelőre nem volt képest kompenzálni a különböző szabadkereskedelmi egyezmények sora, amit az ország azóta tető alá hozott és egyébként a közvéleménykutatások szerint a lakosság is egyértelműen bánja már, hogy hét éve a Brexit mellett döntött.

Tovább ugorva a geopolitikai események felé, Ukrajna júniusban belekezdett a régóta beharangozott ellenoffenzívájába, a front több szakaszán is. Bár egyelőre meglehetősen óvatosan haladnak a katonai műveletek, többszáz négyzetkilométernyi területet már sikerült visszafoglalnia az ukrán hadseregnek az orosz megszállóktól, elsősorban Dél-Ukrajnában. A háború fontos fejleménye volt, hogy az Egyesült Királyság elkezdett középható-távolságú repülőgépről indítható irányított rakéták szállításába, amivel Ukrajna immár a megszállt területek szinte teljes egészét támadni képes. Hogy ez milyen mértékben támogatja a hadműveleteket, egyelőre nem világos, de tény, hogy a rakétacsapásokkal Ukrajna jelentős károkat tudott okozni a hónapban az orosz logisztikai útvonalakban.

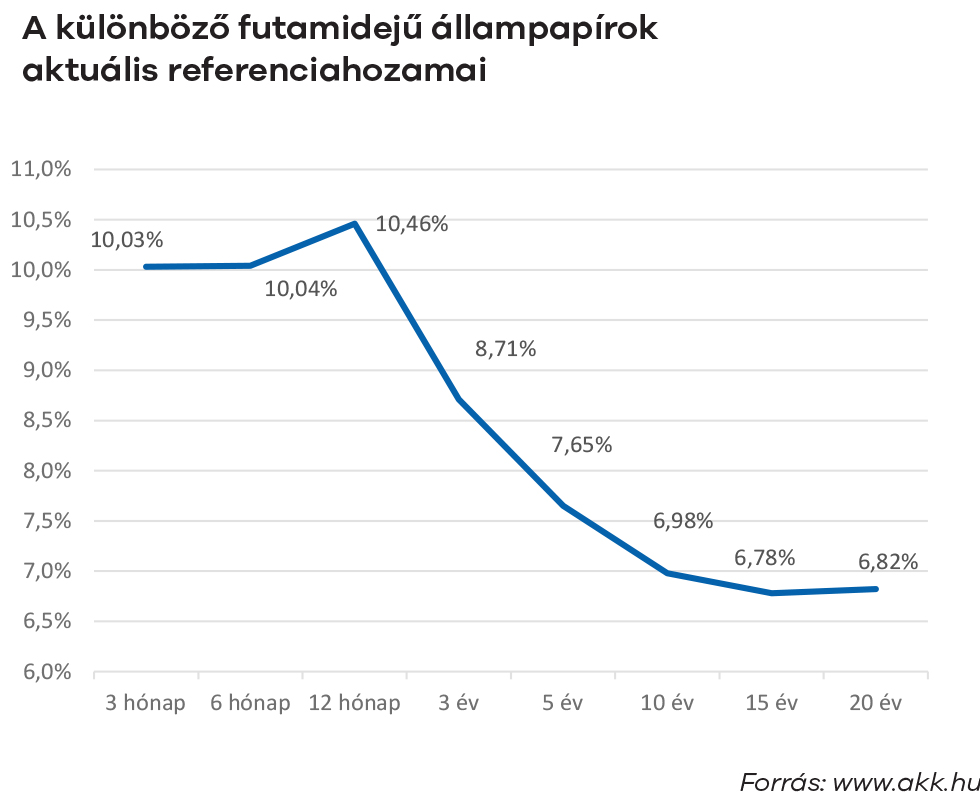

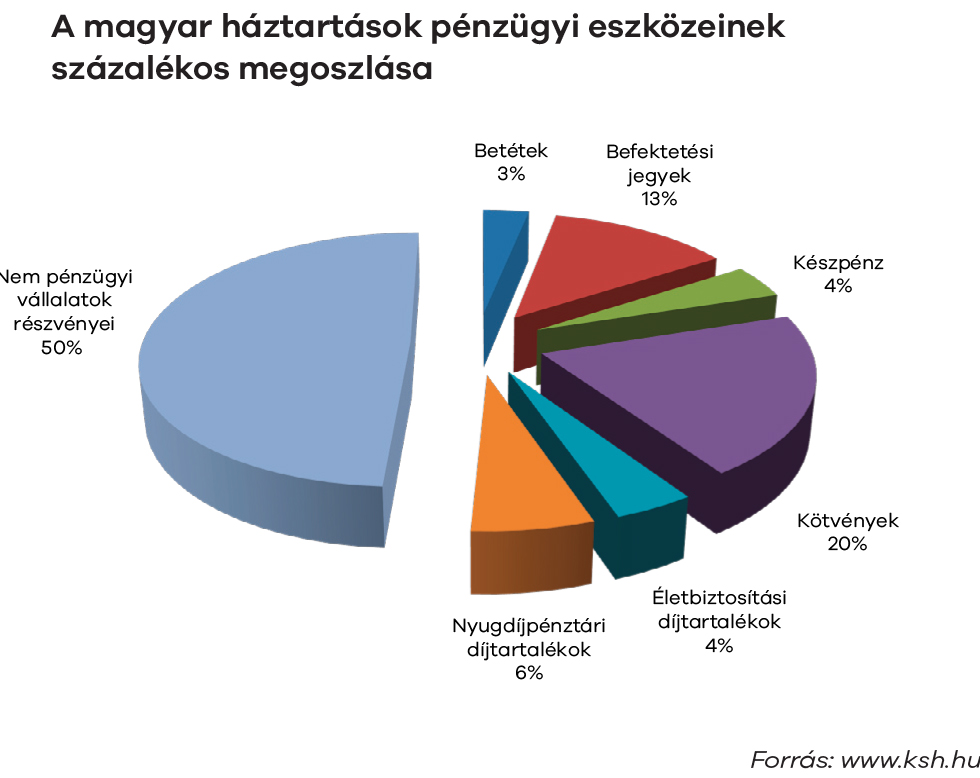

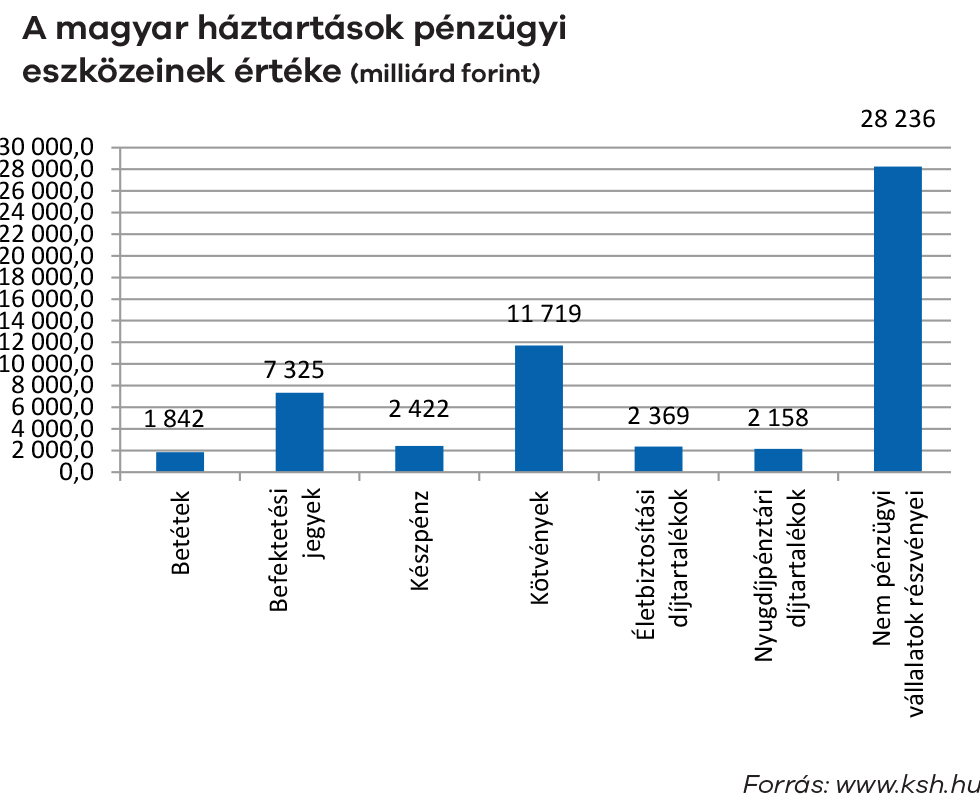

Ami a magyarországi gazdasági helyzetet illeti, a költségvetés állapotában már látszik az uniós pénzek fájó hiánya, soha ilyen magas még nem volt a költségvetési hiány, mint az év első hat hónapjában. Nem meglepő tehát, hogy az árfolyamnyereség-adó mellé 13%-os szocho bevezetésével (kivéve állampapírok és ingatlanalapok) az állam még inkább megpróbálja a lakossági állampapírok felé terelni a háztartások megtakarításait, így biztosítva, hogy a magas hiány finanszírozása ne kerüljön veszélybe. Érdekes mellékszál ehhez, hogy egyébként az unión belül a többi országhoz képest a magyar háztartások messze a legnagyobb államháztartás finanszírozók saját országukban, még az olyan hagyományosan belföldön befektető háztartásokhoz képest is, mint az olasz.

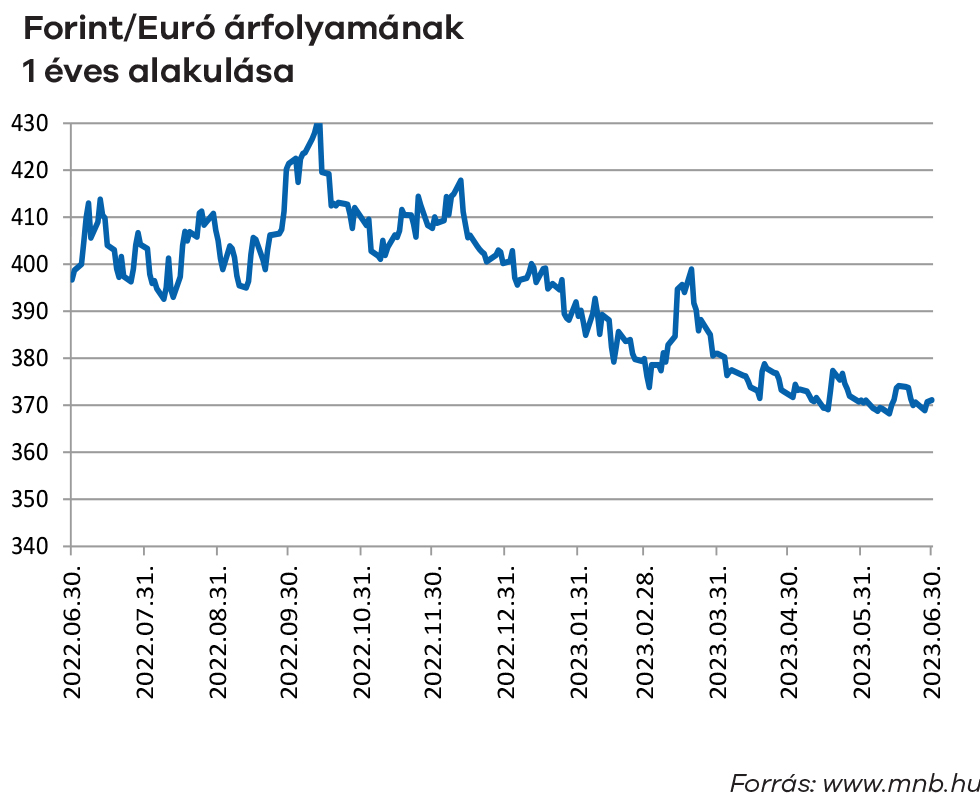

Ezzel együtt a magyar befektetők se panaszkodhattak, hiszen a tőzsde szépet menetelt a hónapban, a kötvényhozamok csökkentek és a forint is 370 köré erősödött – tehát itt se látszódnak egyelőre a makrogazdasági problémák a tőkepiaci mutatószámokban.

A jó teljesítmény mögött meghúzódó okok boncolgatása inkább csak fejvakarásra adhat okot, hiszen, ha a makrogazdasági adatok alakulásával kellene megmagyarázni az emelkedést, meglehetősen nehéz dolgunk volna. Azok ugyanis nem alakultak jól semerre; legalábbis, ha a konjunktúra-indikátorokat nézzük. Bár tény, hogy az inflációs hullám levonulóban van világszerte és inkább kedvező meglepetéseket okozott annak alakulása, örömre igazából sehol sincsen ok. A jegybankok továbbra is inkább még kisebb-nagyobb emelések irányába kommunikálnak – bár tény, hogy az amerikai jegybank már látja a kamatemelési ciklus végét a nem túl távoli jövőben. Viszont a gazdasági aktivitást mérő mutatószámok szinte mindegyike globálisan is lassulást jelez a következő hónapokra. Olyannyira így van ez, hogy az eurozóna összességében ismét a recesszió határán billeg. Ha csak a tőzsdeindexeket néznénk, nem biztos, hogy erre következtetnénk, hiszen mindeközben például a német tőzsde új történelmi csúcsára szökött a hónapban.

Fontos azonban szem előtt tartani, hogy a tőzsde mindig is a jövőbeni folyamatok egyfajta diszkontálási mechanizmusa, tehát ez alapján a következő 1-2 évben várható gazdasági folyamatokkal kapcsolatban kifejezetten optimisták lehetünk, legalábbis a befektetők azok. Azt azért érdemes megemlíteni, hogy a világgazdasági folyamatokban egyre inkább jelentős szerepet betöltő Kína gazdasága egyértelműen a lefulladás jeleit mutatja a tavalyi nagy felfutás után. Ráadásul erősödni látszik a gazdasági rivalizálás Amerika és Kína között, miután az USA elnöke júniusban igen jelentős technológiai exportkorlátozásokat vetett ki a félvezető-gyártó szektorban különösen a félvezetőket gyártó gépsorokkal kapcsolatban. Erre válaszul Kína a csipgyártáshoz nélkülözhetetlen ritkaföld-fémek exportkorlátozásának belengetésével vágott vissza. Érdemes még megemlíteni a nagyobb gazdaságok között az Egyesült Királyságot, ahol egyértelműen a Brexit-et nyögi még mindig a gazdaság. A fejlett gazdaságok között egyedül maradt az ország, ahol még mindig emelkedik az infláció mértéke, ezzel nem kis fejfájást okozva az angol jegybanknak. Látható tehát, hogy az uniós gazdasági integráció feladását egyelőre nem volt képest kompenzálni a különböző szabadkereskedelmi egyezmények sora, amit az ország azóta tető alá hozott és egyébként a közvéleménykutatások szerint a lakosság is egyértelműen bánja már, hogy hét éve a Brexit mellett döntött.

Tovább ugorva a geopolitikai események felé, Ukrajna júniusban belekezdett a régóta beharangozott ellenoffenzívájába, a front több szakaszán is. Bár egyelőre meglehetősen óvatosan haladnak a katonai műveletek, többszáz négyzetkilométernyi területet már sikerült visszafoglalnia az ukrán hadseregnek az orosz megszállóktól, elsősorban Dél-Ukrajnában. A háború fontos fejleménye volt, hogy az Egyesült Királyság elkezdett középható-távolságú repülőgépről indítható irányított rakéták szállításába, amivel Ukrajna immár a megszállt területek szinte teljes egészét támadni képes. Hogy ez milyen mértékben támogatja a hadműveleteket, egyelőre nem világos, de tény, hogy a rakétacsapásokkal Ukrajna jelentős károkat tudott okozni a hónapban az orosz logisztikai útvonalakban.

Ami a magyarországi gazdasági helyzetet illeti, a költségvetés állapotában már látszik az uniós pénzek fájó hiánya, soha ilyen magas még nem volt a költségvetési hiány, mint az év első hat hónapjában. Nem meglepő tehát, hogy az árfolyamnyereség-adó mellé 13%-os szocho bevezetésével (kivéve állampapírok és ingatlanalapok) az állam még inkább megpróbálja a lakossági állampapírok felé terelni a háztartások megtakarításait, így biztosítva, hogy a magas hiány finanszírozása ne kerüljön veszélybe. Érdekes mellékszál ehhez, hogy egyébként az unión belül a többi országhoz képest a magyar háztartások messze a legnagyobb államháztartás finanszírozók saját országukban, még az olyan hagyományosan belföldön befektető háztartásokhoz képest is, mint az olasz.

Ezzel együtt a magyar befektetők se panaszkodhattak, hiszen a tőzsde szépet menetelt a hónapban, a kötvényhozamok csökkentek és a forint is 370 köré erősödött – tehát itt se látszódnak egyelőre a makrogazdasági problémák a tőkepiaci mutatószámokban.

Daróczi Andor

vagyonkezelési vezető

vagyonkezelési vezető

További híreink, kimutatások

Fejlett piacok

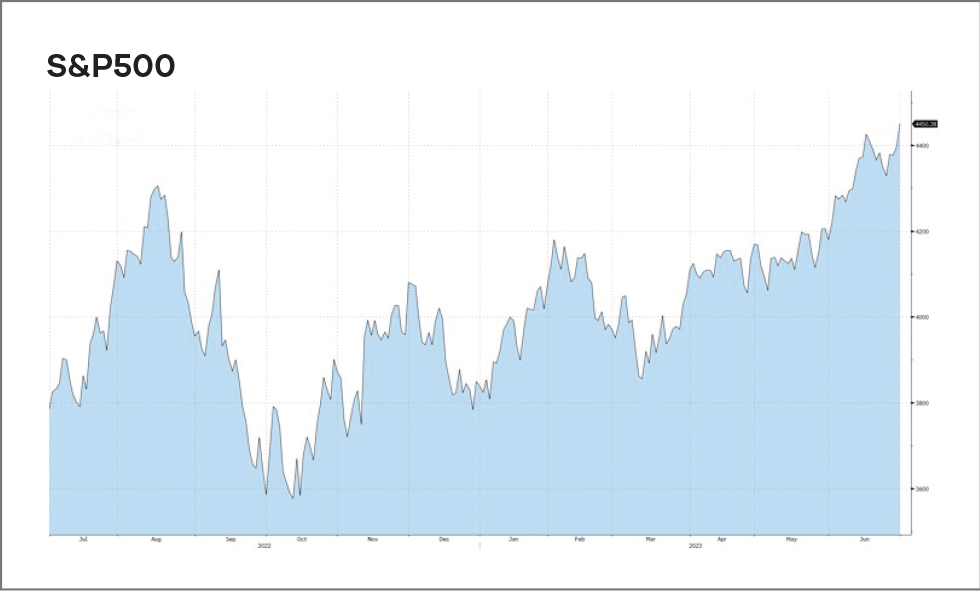

Óriásit ralizott az amerikai részvénypiac, több, mint 6%-ot erősödve. Ezen belül is a nagy technológiai vállalatok papírjai vitték a prímet. Az amerikai piac erősödése húzott magával mindent, ezek közül ismét a japán tőzsdeindexet emelnénk ki, ami 31 éves csúcsra tudott emelkedni.

Óriásit ralizott az amerikai részvénypiac, több, mint 6%-ot erősödve. Ezen belül is a nagy technológiai vállalatok papírjai vitték a prímet. Az amerikai piac erősödése húzott magával mindent, ezek közül ismét a japán tőzsdeindexet emelnénk ki, ami 31 éves csúcsra tudott emelkedni.

Fejlődő piacok

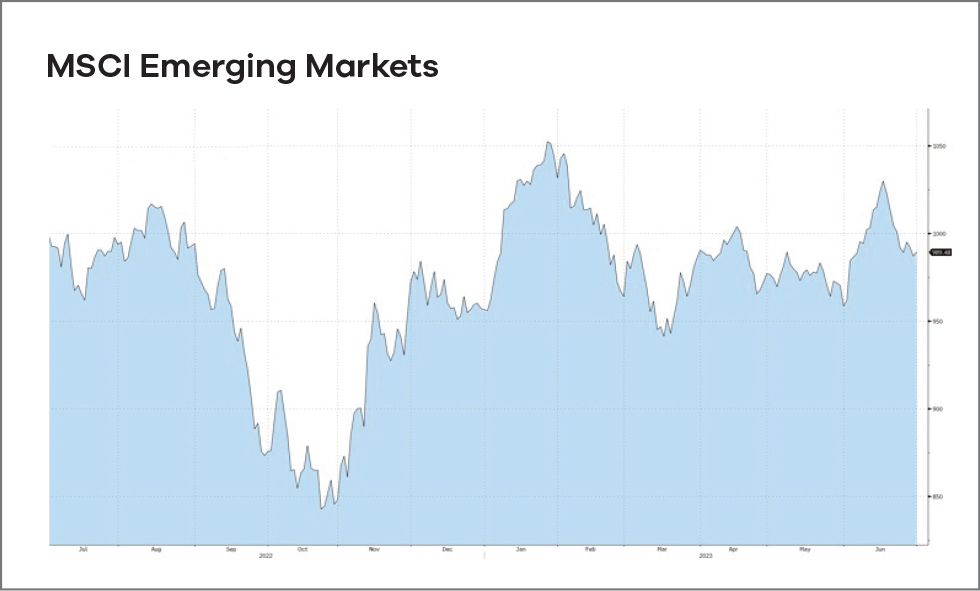

Bár volt egy szép beindulása a feltörekvő piacoknak is a hónapban, azonban a kifejezetten gyenge kínai makró adatok véget vetettek a bulinak. A kínai tőzsde továbbra is szenved, a CSI 300 index, ami a legnagyobb 300 kínai részvényt tömöríti, 6%-os mínuszban áll eddig idén, ezzel eléggé kilógva lefelé a leginkább követett tőzsdeindexek közül a világon.

Bár volt egy szép beindulása a feltörekvő piacoknak is a hónapban, azonban a kifejezetten gyenge kínai makró adatok véget vetettek a bulinak. A kínai tőzsde továbbra is szenved, a CSI 300 index, ami a legnagyobb 300 kínai részvényt tömöríti, 6%-os mínuszban áll eddig idén, ezzel eléggé kilógva lefelé a leginkább követett tőzsdeindexek közül a világon.

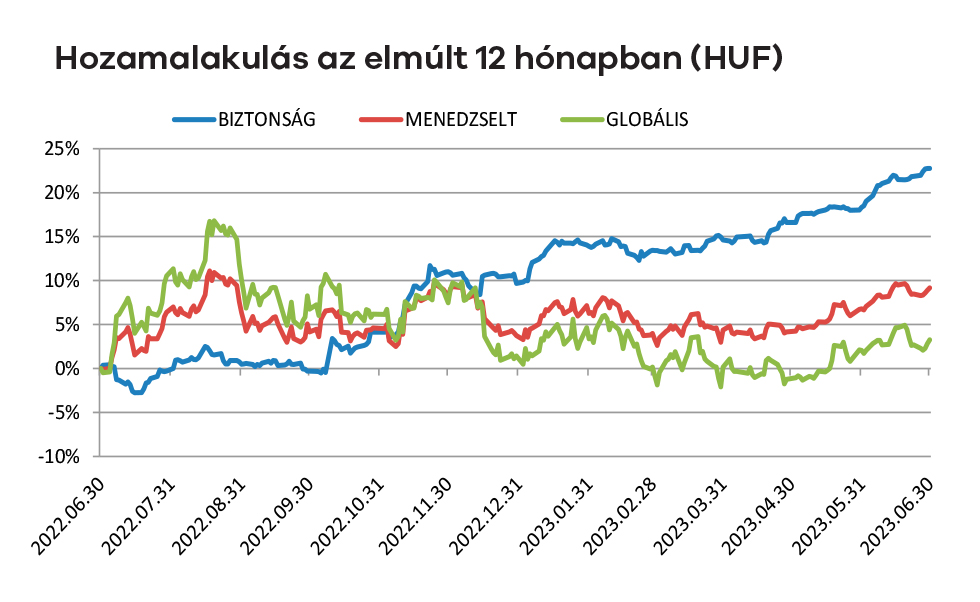

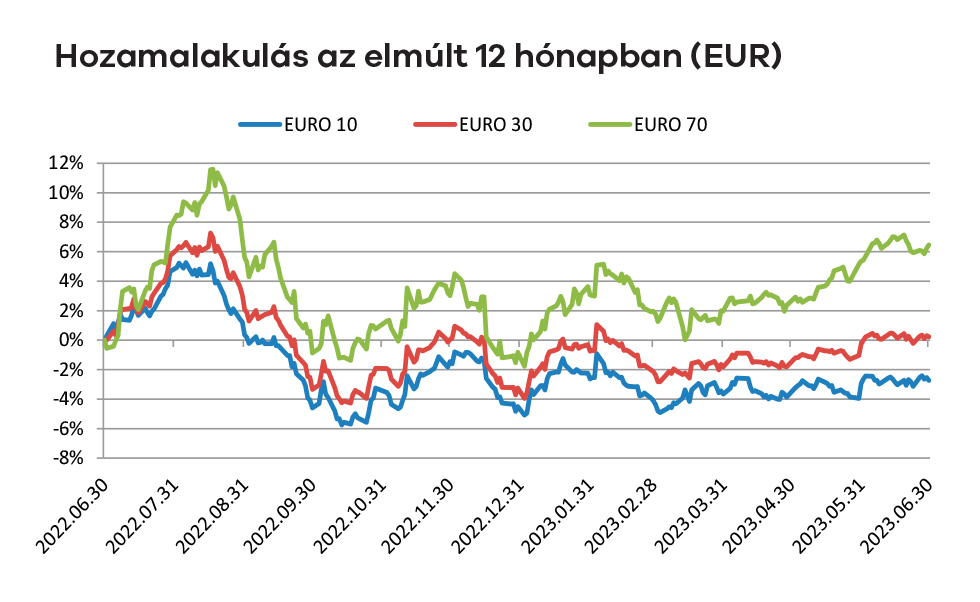

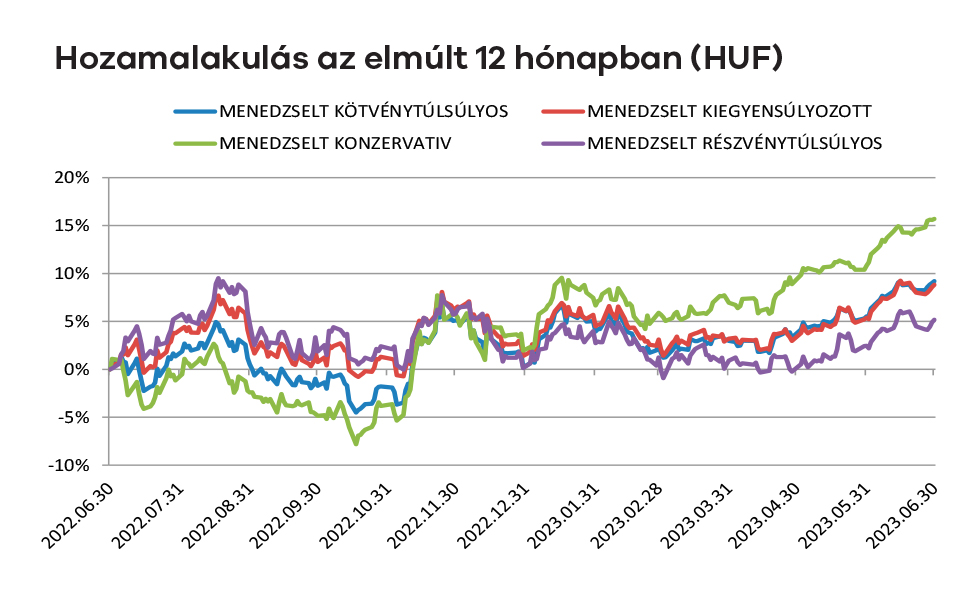

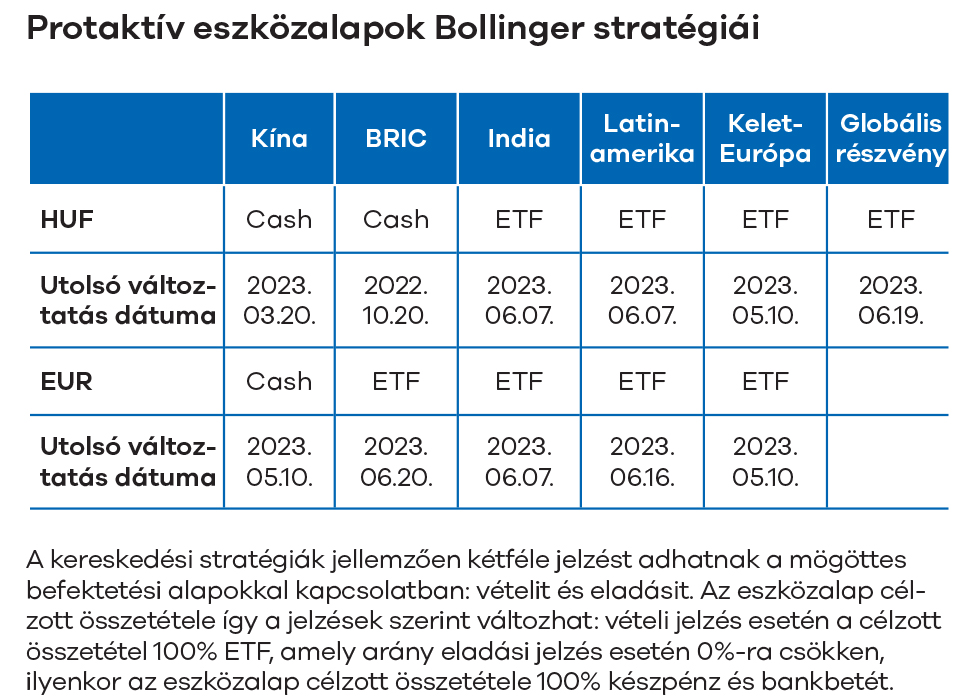

Menedzselt eszközalapok

Nagyot mentek a vegyesalapjaink a hónapban, de azért azt érdemes kiemelni, hogy a részvénykitettség inkább kolonc volt a hónapban a befektetők nyakán. Míg a tisztán kötvényes menedzselt alapunk több, mint 4%-ot ralizott, köszönhetően a magyar kötvénypiac jó teljesítményének, addig a részvénytúlsúlyos vegyesalap emelkedése nem érte el a 3%-ot. Ebben elsősorban a forint erősödése játszotta a kulcsszerepet, ami elvette a részvénypiaci emelkedés hozamát.

Nagyot mentek a vegyesalapjaink a hónapban, de azért azt érdemes kiemelni, hogy a részvénykitettség inkább kolonc volt a hónapban a befektetők nyakán. Míg a tisztán kötvényes menedzselt alapunk több, mint 4%-ot ralizott, köszönhetően a magyar kötvénypiac jó teljesítményének, addig a részvénytúlsúlyos vegyesalap emelkedése nem érte el a 3%-ot. Ebben elsősorban a forint erősödése játszotta a kulcsszerepet, ami elvette a részvénypiaci emelkedés hozamát.

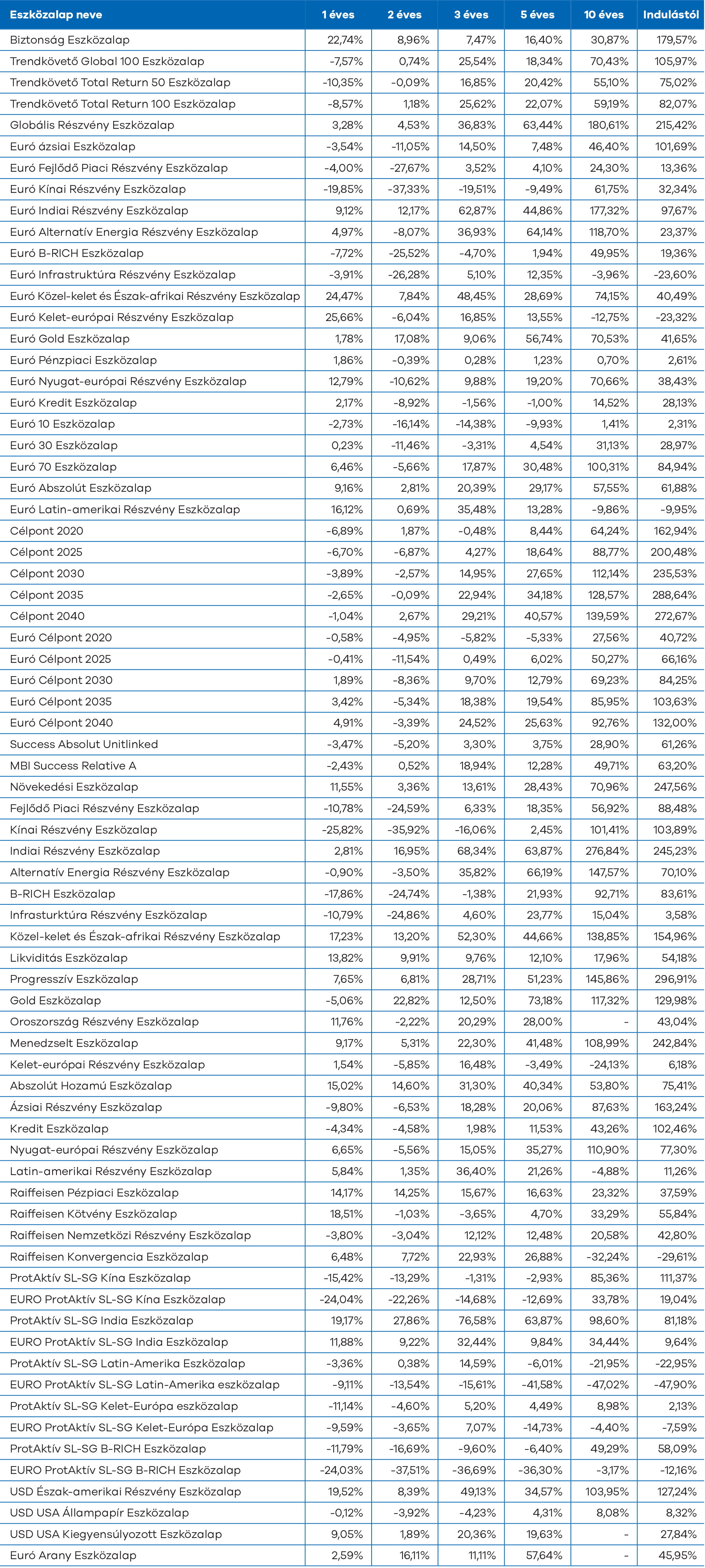

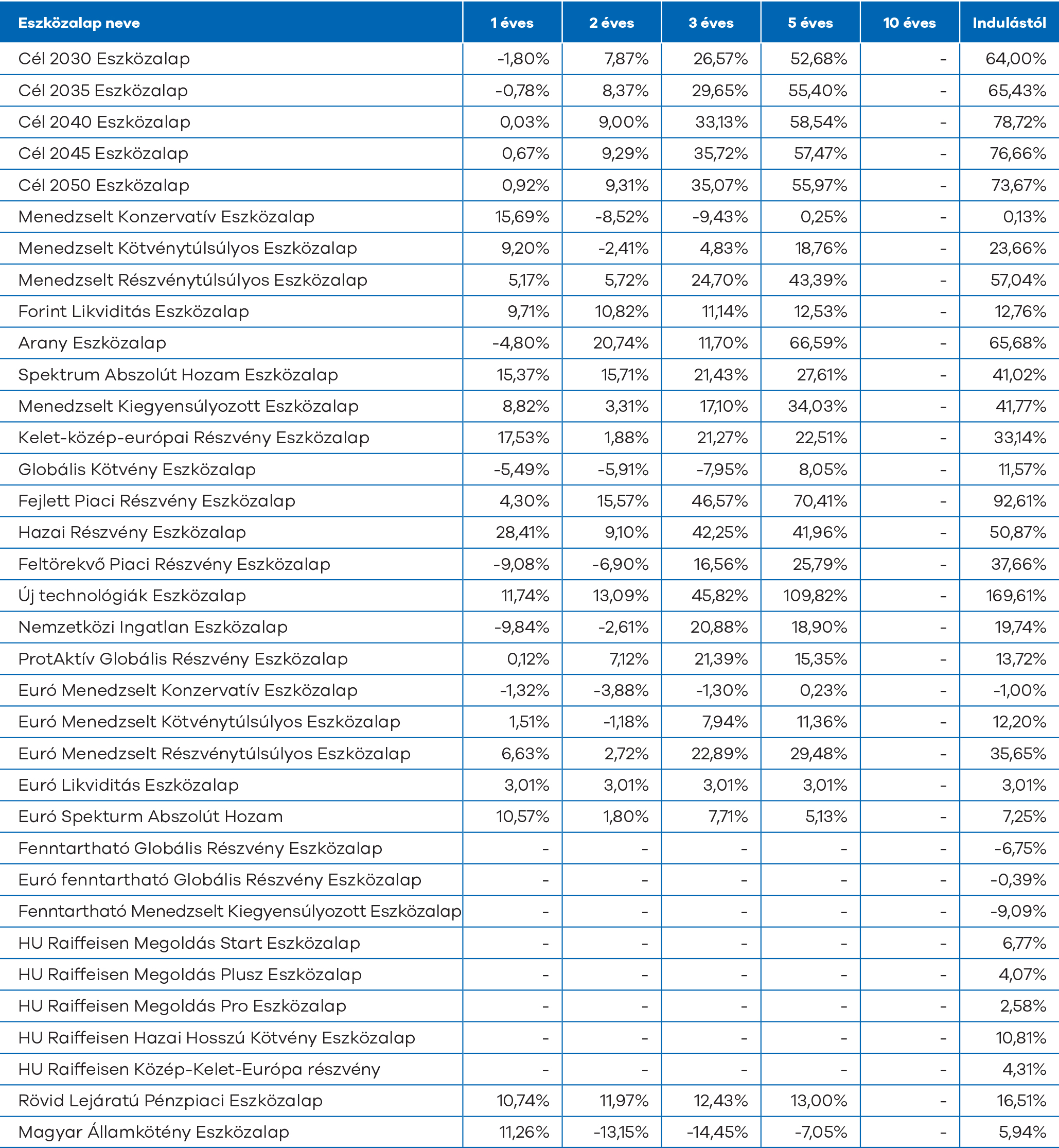

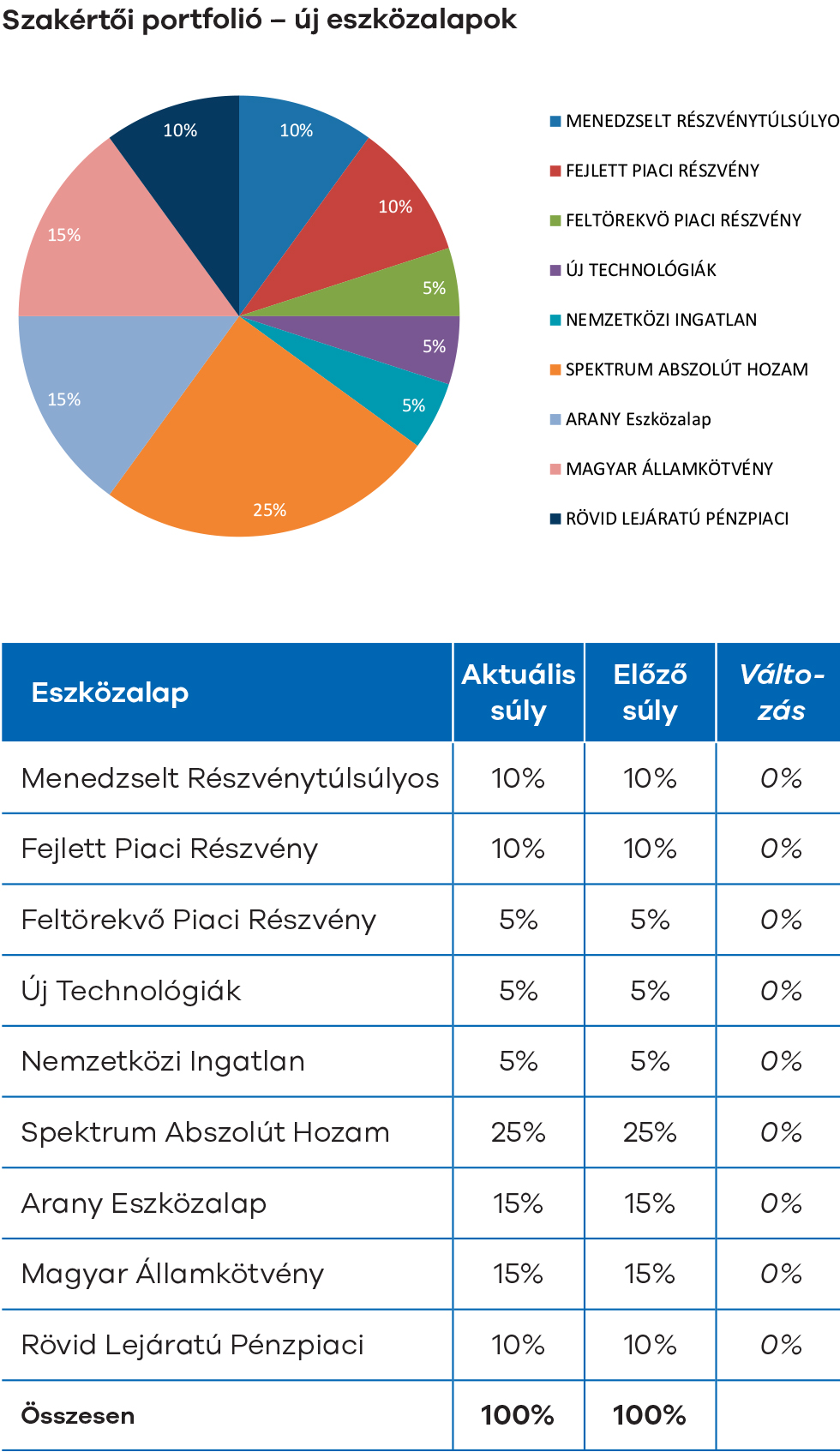

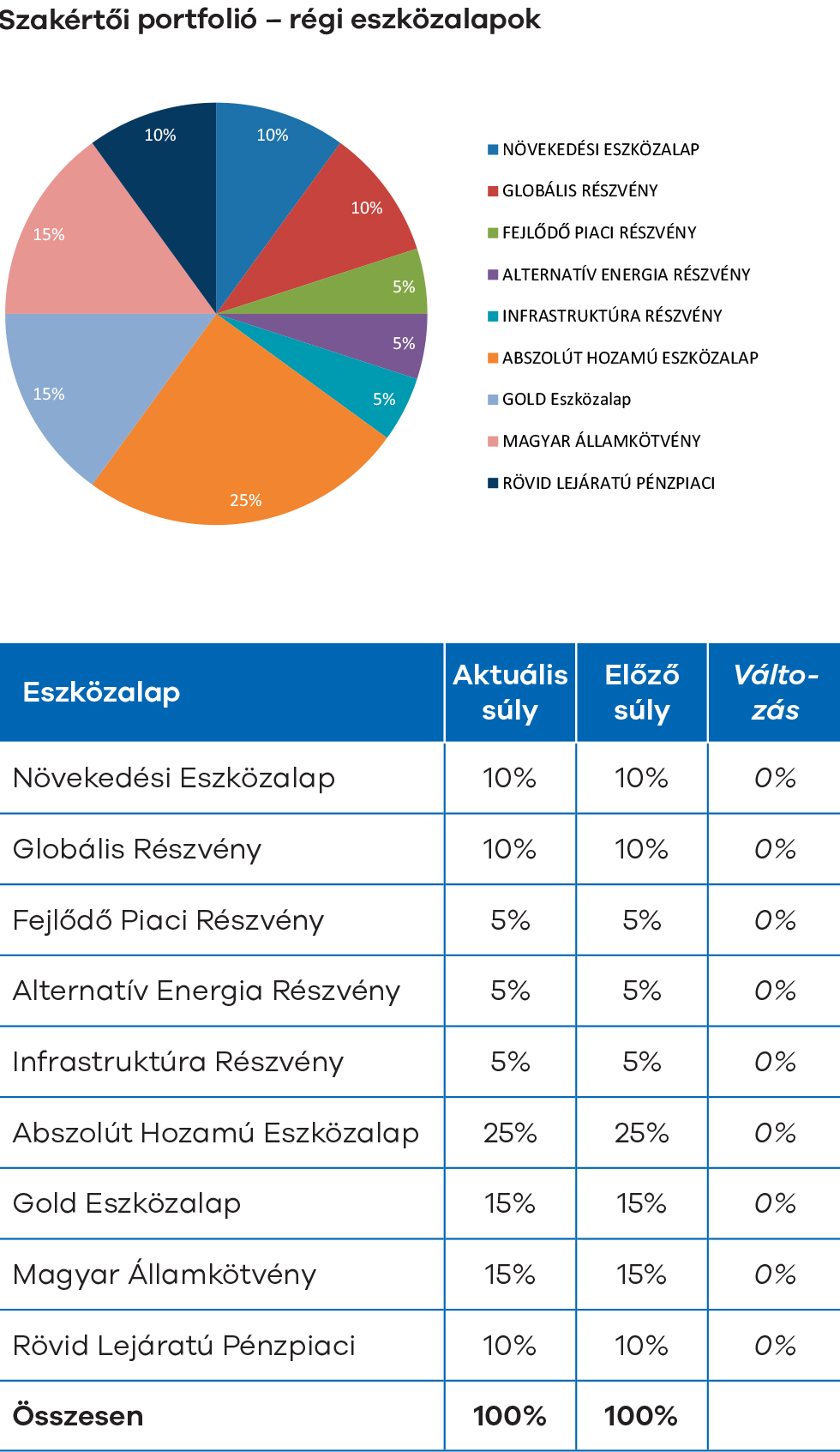

Befektetési döntések során a cél olyan portfólió összeállítása, amely a befektetett értéket meghaladó hozamot biztosít a befektetőnek. Eszközalapjainkkal a választási lehetőségek széles palettáját biztosítjuk a kockázatkerülőtől a kockázatvállaló ügyfelekig mindenkinek, azért hogy az igényeiknek legmegfelelőbb alapokba fektethessék megtakarításukat. Ahhoz, hogy megtudja, vajon Ön mely befektetői típusba tartozik, töltse ki kockázati kérdőívünket!

Az eszközalapjaink könnyebb összehasonlíthatóságát a hozamokat vizsgáló teljesítményméréssel szeretnénk biztosítani.

Már nem értékesített eszközalapok

Jelenleg értékesített eszközalapok

Az aktuális piaci adatokat tartalmazó kimutatásainkkal a célunk, hogy ügyfeleinknek minél szélesebb körű, a piacot leginkább átfogó tájékoztatást nyújtsunk. Ábráinkat ennek figyelembevételével állítottuk össze.

A múltbéli teljesítmények nem szükségszerűen jelzik a jövőbeni teljesítmények alakulását. A befektetési egységek értéke és hozama mind lefelé, mind felfelé változhat, amelyért a Biztosító nem vállal garanciát. A befektető akár a befektetett tőke összegét is elveszítheti. Külföldre befektető eszközalap esetében annak értéke a devizaárfolyamok elmozdulása miatt is változhat. A Biztosító mindent elkövetett annak biztosítására, hogy a leírtak alaposak és teljesek, és a vélemények megalapozottak legyenek. A Hírlevél nem befektetési ajánlat és nem is tekinthető az eszközalap vételére vagy eladására vonatkozó ajánlatnak.

A múltbéli teljesítmények nem szükségszerűen jelzik a jövőbeni teljesítmények alakulását. A befektetési egységek értéke és hozama mind lefelé, mind felfelé változhat, amelyért a Biztosító nem vállal garanciát. A befektető akár a befektetett tőke összegét is elveszítheti. Külföldre befektető eszközalap esetében annak értéke a devizaárfolyamok elmozdulása miatt is változhat. A Biztosító mindent elkövetett annak biztosítására, hogy a leírtak alaposak és teljesek, és a vélemények megalapozottak legyenek. A Hírlevél nem befektetési ajánlat és nem is tekinthető az eszközalap vételére vagy eladására vonatkozó ajánlatnak.